個人事業主は「青色申告」+「電子申告」で節税メリットを増やそう

個人事業主は、「青色申告」を利用して確定申告をすることで、さまざまな節税メリットを受けることができます。ただし、2020年から予定されている税制改正後に、メリットを最大限受けるためには、電子申告をするなどの条件を満たさなくてはなりません。今回の記事では、青色申告の仕組みと利用するメリット、税制改正後の注意点を解説します。

青色申告を利用するための条件

まずは、青色申告のメリットを受けるための基本的な条件を押さえておきましょう。

個人事業主として得た所得は、「事業所得」として所得税が課されます。事業所得を計算するには、収入や必要経費に関する日々の取り引きを、帳簿に記録(記帳)する必要があります。

この記帳を、「正規の簿記の原則」と呼ばれる会計ルールに沿って申告をする人には、有利な制度が用意されています。それが「青色申告」です。

ただし、記帳をすれば自動的に青色申告の仕組みが適用されるわけではありません。個人事業主が、税務署に「所得税の青色申告承認申請書」を提出することで、青色申告を利用できるようになります。

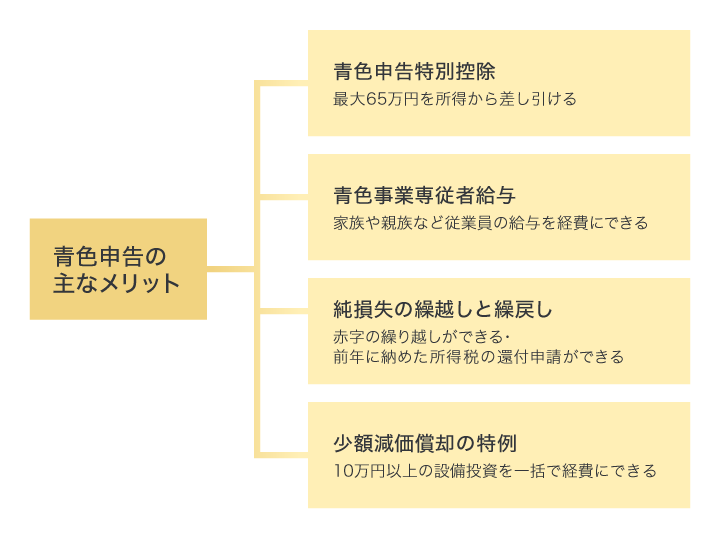

それでは、青色申告にどのようなメリットがあるか詳しく見ていきましょう。

青色申告特別控除を使えば、最大65万円まで所得から差し引きが可能

青色申告の申請をすると、事業所得を計算する際に10万円の「特別控除」を差し引くことができます。さらに、確定申告書と合わせて、貸借対照表や損益計算書といった決算書類を提出すると、特別控除は65万円に増えます。

たとえば、事業による収入が500万円、必要経費が100万円だとします。

白色申告の場合は、500万円-100万円=400万円で税額計算をしますが、青色申告であれば、さらに最大65万円の控除額を差し引き、500万円-100万円-65万円=335万円で税額計算となります。

どれくらい節税ができるかは、この所得金額に定められた税率を掛けると、納付すべき所得税の金額が算出できます。

実質的な節税額は、控除額に税率を掛けた金額となります。所得税の税率は所得金額に応じて変動しますが、たとえば税率が10%の方であれば、青色申告特別控除65万円によって、65,000円の節税効果があります。

さらに、青色申告特別控除は、復興特別所得税や住民税にも影響しますので、大きな経済的メリットを期待できます。

【節税額の内訳】

所得税:65万円×20%=130,000円

住民税:65万円×10%=65,000円

復興特別所得税:所得税130,000円×2.1%=2,730円

仕事を手伝う家族や親族に払った給料を、必要経費に

個人事業をしていると、事業を手伝ってくれる家族や親族に給料を払うこともあるでしょう。白色申告の場合は原則として、その給料を事業所得の必要経費とすることはできません。しかし、青色申告であれば、「青色事業専従者給与に関する届出書」を提出することで、必要経費にできます。これを「青色事業専従者給与」といいます。

ただし、いくつか注意点があります。まずは、青色専従者給与の対象となる家族や親族とは、「15歳以上で、専らその事業に従事する人」です。他に本職がある家族が事業を手伝った場合は、青色事業専従者給与は認められません。

また、支払う金額は、あくまでも「業務の対価」なので、必要経費を増やしたいからといって過大な金額を支払うことはできません。たとえば、年間100万円程度に相当する業務内容に対し、500万円を支払っていた場合、差額の400万円は過大に支払っているとみなされ、必要経費とは認められません。

しかも、青色専従者給与として受け取った給料は、給与所得であり所得税が課せられます。節税のために青色専従者給与を利用したつもりが、思いもよらぬ税負担が受け取った側に生じる可能性がありますので、青色専従者給与の金額設定は慎重に考えた方が良いでしょう。

赤字が出たら、前年or翌年以後3年間の利益と相殺できる

事業をしていると、その年によって利益は変動し、時には赤字になる可能性もあります。そこで利用したいのが「純損失の繰越しと繰戻し」の制度です。

通常、1年間の事業所得が赤字になった場合、給料など他の所得があれば相殺することができますが、相殺しきれない場合、残った赤字額は切り捨てられます。しかし、青色申告を選択していれば、残った赤字額を節税に活用することができます。

具体的には、赤字が生じた年の翌年から3年間を期限として、赤字額を繰越すことができます。たとえば、平成29年分の赤字額が100万円で、平成30年分が300万円の黒字であれば、年をまたいで相殺します。

また、前年も青色申告をしている場合は、損失を前年に戻して所得税の計算をやり直すこともできます。さきほどの事例とは逆に平成29年分が300万円の黒字、平成30年分が100万円の赤字であったとしても、平成29年分の黒字と相殺して所得税を再計算し、納めた税額との差額を還付金として受け取ることができます。

10万円以上の設備投資を、効果的に必要経費化できる

青色申告のメリットとして最後に解説するのは、「少額減価償却資産の特例」です。

事業のため10万円以上の備品を購入した場合、その購入費は、一括で必要経費にすることはできず、「減価償却」という計算をし、複数年に分割して必要経費にしなくてはなりません。購入した年は、支出した金額のうち、一部しか必要経費にできない問題が生じます。

しかし、青色申告を選択していると、少額減価償却資産の特例によって、1個あたり30万円未満の購入(年間の累計額で300万円まで)であれば、一括で必要経費にすることができるのです。

2020年分以後の青色申告は、電子申告の利用が有利に

2020年分以後の所得税については、税制改正によって青色申告特別控除が65万円から55万円に減額されます。この数値だけ比較すると、増税となるイメージを持たれると思いますが、そうではありません。同じく2020年分から「基礎控除」(所得税の計算上、誰でも差し引ける控除)が38万円から48万円に増えるからです(下記の図の「改正1」)。

「青色申告特別控除額 基礎控除額が変わります!!」(国税庁) (https://www.nta.go.jp/publication/pamph/shotoku/h32_kojogaku_change.pdf)をもとにサーブコープが作成

また、2020年分以後であっても、「電子申告(e−Tax)による申告」または「電子帳簿保存」を利用することで、青色申告特別控除を従来と同じく65万円とすることができます(上記の図の「改正2」)。

「e−Tax」とは、国税に関する手続きをインターネットにより行うもので、このシステムを利用して所得税の確定申告書や青色申告決算書などのデータを自宅などから送信することができます。一方、「電子帳簿保存」とは、帳簿を電子データのままで保存することを指します。

e−Taxもしくは電子帳簿保存を利用するには、税務署への届け出などの準備が必要ですが、適切に準備をすれば、青色申告特別控除を最大化できますので、今から2020年に向けて準備をしておくといいでしょう。