【第2回 海外拠点立地セミナー開催レポート】事業戦略立案実行・地域マーケティング機能を備えた地域統括会社の設置可能性

ビジネスをグローバルに展開しようとする企業が、どの国や地域に必要な拠点・機能を配置するかは、事業の競争力や効率性に影響を及ぼす重要なファクターです。世界中の企業が、各国の産業振興・誘致施策を上手に活用しつつ、地域統括拠点や研究開発拠点の立地・展開を図っています。そこで世界150拠点以上でレンタルオフィスサービスを展開するサーブコープでは、東京共同会計事務所との共催で全3回の海外拠点立地セミナーを開催します。

今回は、2022年7月26日に開催された第2回セミナー「地域統括拠点設置の可能性について」のダイジェストとして、実効税率の軽減を目的とする海外への子会社設置のメリットや注意点をお伝えします。

| テーマ | 日時 | 開催場所 | |

| 第1回 | 研究開発拠点設置の可能性について | 2022年6月28日(火) 15:00~16:00 | サーブコープ二重橋拠点 |

| 第2回 | 地域統括拠点設置の可能性について | 2022年7月26日(火) 15:00~16:00 | |

| 第3回 | シンガポールにおける各種企業誘致施策 | 2022年8月30日(火) 15:00~16:00 |

第2回セミナー「地域統括拠点設置の可能性について」開催趣旨

シンガポールをはじめ、海外には自国の産業活性化のために企業の誘致・活性化に力を入れている国が多く存在します。そうした国々は日本よりも実効税率が低いことから、活用することでグループ全体での支払い税額を合法的に軽減できます。

ただし、親会社との適切な役割分担と利益配分を行わないと、日本のタックスヘイブン税制などにより対策の効果は無に帰してしまいます。

今回は、こうした問題を解決するために「地域統括拠点」を海外に設置するときのポイントや、シンガポールに地域統括拠点を設置した場合の実効税率の違いなどを、わかりやすくご紹介します。

【このような方におすすめ】

・海外現地法人の活用を通じ、企業グループ全体での支払い税額を軽減したいとお考えの方

・グローバルな事業推進体制を検討・構築したいとお考えの方

・海外拠点立地の効率的な利用によりグループ経営改善を実現したいとお考えの方

【登壇者(東京共同会計事務所)】

高橋 研 氏

コンサルティング部 パートナー。税理士・米国公認会計士。国際税務アドバイスに係るインハウス及びアドバイザリー両サイドにわたる広範な経験をもとに、国際税務全般に係るコンサルティング業務に従事。

BRIAN TANG CHUIN YIH 氏

事業開発企画室 プロフェッショナルサービス/新サービス研究チーム スーパーバイザー。米国税理士(Enrolled Agent)。富裕層個人向けのウェルスマネジメントや税金プランニング、日米の税務コンプライアンス及びアドバイザリー、企業の内部監査業務に従事。

平松 直人 氏

事業開発企画室 グローバル知財チーム チームリーダー。弁理士。知財価値評価、知財戦略策定、知財ライセンス・知財ファイナンススキーム構築、研究開発活性化支援等に従事。

日本の高い実効税率への対策を進める大手企業

法人税、住民税及び事業税の税率を「法定実効税率」といいます。日本の法定実効税率は約31%となっていますが、日本の全ての企業がこの割合で税金を負担しているわけではありません。シンガポールのような法定実効税率の低い海外に拠点をもつなどして、税負担を抑えているからです。

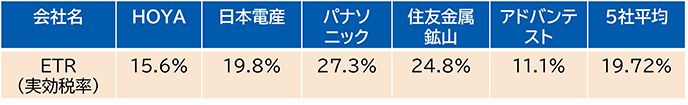

企業が実際に負担した実効税率をEffective Tax Rate(以下「ETR」)といい、ETRは企業によって差があります。以下は2019年3月期の大手企業5社のETRを抜粋したものです。法定実効税率である約31%を下回っていることがわかるでしょう。

このようにETRを低減している日本企業に共通するのが、一般的には以下2点の取り組みです。ここからは、この2点を実現するための基本となるポイントを解説します。なお、上記各企業が必ずしもこのような取り組みを行っているとは限らない旨申し添えます。

①ETR最適化のための取引・商流や組織スキームを構築している(タックスヘイブン対策税制の適用回避策を含む)

②上記スキームに最適な移転価格(TP)ポリシーを構築している。

日本の移転価格税制の考え方

ETRを引き下げるには、税率の低い国に海外子会社等を設置し、その海外子会社等で得る利益を大きくするのがセオリーです。つまり、日本国内の親会社と海外子会社等で取引を行い、親会社の利益を海外子会社に移転することで、ETRを下げることができます。

しかし、ここで注意が必要なのが「移転価格税制」の問題です。日本の税法では、グループ会社間の取引価格を、「独立企業間価格」で行うことを求めています。もし、独立企業間価格から外れた価格で取引を行うと、独立企業間価格で取引が行われたものとして所得を算定し課税されます。

独立企業間価格は、一般に独立企業原則に基づき算定されます。

【独立企業間原則】

①ルーティン(≒低付加価値)業務を提供する者にはルーティン価格(通常対価)を配分する

②ノン・ルーティン(≒高付加価値)業務を提供する者にはノン・ルーティン対価(超過対価)を配分する

このように、グループ会社間で取引を行うときは、「ルーティン業務」「ノン・ルーティン業務」のいずれに該当するかを判別したうえで、適正な対価を設定する必要があります。業務の種別に基づき、国税当局では次のような思い切った割り切りがなされています。

| ルーティン業務の例 | ノン・ルーティン業務の例 |

|

|

したがって、税率の低い国に研究開発(R&D)、ブランド開発、マーケティングを担う地域統括会社を置いて超過利益を配分し、そして、海外製造子会社や海外販売子会社に通常利益を配分することがポイントとなります。

こうした利益配分によって、グループ全体としてETRを合法的に低減させることが可能ですが、スキームを正当化するためには、移転価格文書(Transfer Pricing Documents:TPD)の作成が必須です。移転価格の妥当性を示す文書を作成し、その内容と齟齬のない活動を行わなくてはなりません。

タックスヘイブン税制とは

外国子会社等を利用してETRを下げるときには、移転価格の問題に加え、タックスヘイブン税制(外国子会社合算税制)への対応も不可欠です。外国子会社等の租税負担割合が一定以上の場合にはタックスヘイブン税制は免除されますが、ペーパーカンパニー等は30%以上、それ以外の外国子会社等は20%以上の基準となっています。

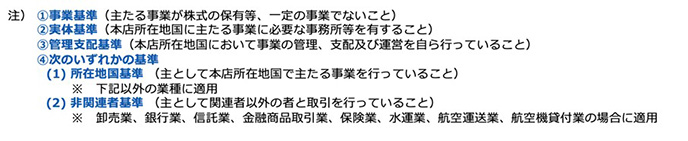

タックスヘイブン税制は、外国子会社がペーパーカンパニー等である場合や、以下に掲げる4項目の経済活動基準のいずれかを満たさない場合に適用されます。タックスヘイブン税制が適用されると、外国子会社等の所得についても、内国法人等の所得とみなされ、高税率で合算課税が行われます。

注意すべきなのが、仮に外国子会社等が経済活動基準の全てを満たす場合であっても、「受動的所得」については、タックスヘイブン税制が適用されるという点です。この問題を解決するには、外国子会社等が第三者からの販売収益を得るか、次に説明する「被統括会社の特例」を用いる必要があります。

【受動的所得の例】

- 配当等

- 利子等

- 有価証券の貸付対価

- 有価証券の譲渡損益

- デリバティブ取引損益

- 外国為替差損益

- その他の金融所得

- 保険所得

- 固定資産の貸付対価

- 無形資産等の使用料(いわゆるロイヤルティ)

- 無形資産等の譲渡損益

地域統括子会社と親会社が取引する場合の注意点

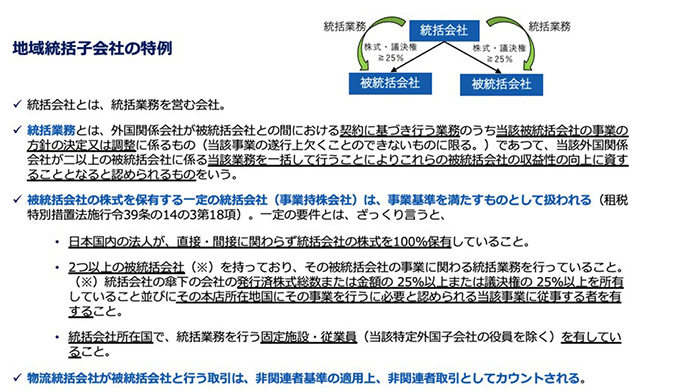

「地域統括会社」とは、その地域において統括業務を営む会社を意味します。この統括会社に25%以上の議決権をもたれ、業務を統括されている会社を被統括会社といいます。

前述のとおり、R&Dやブランド開発、マーケティング活動の対価を、ロイヤルティなどの受動的所得として受け取ると日本で合算課税を受けるおそれがあります。これを避けるには、受動的所得にならない方法で受け取らなくてはなりません。

これを実現するもっともシンプルな方法は、商流の中に地域統括会社を入れ、第三者への販売収益を計上する方法です。また、地域統括会社から、一定の要件を満たすグループ内の被統括会社への販売収益を計上する方法も考えられます。例えば、当該地域統括会社から、当該統括会社が統括する別の「被統括会社」へ販売する場合、関連者間取引とはカウントしないという規定(租税特別措置法施行令39条の14の3第30項)を活用するといった方法です。

実効税率低減を達成するスキーム例

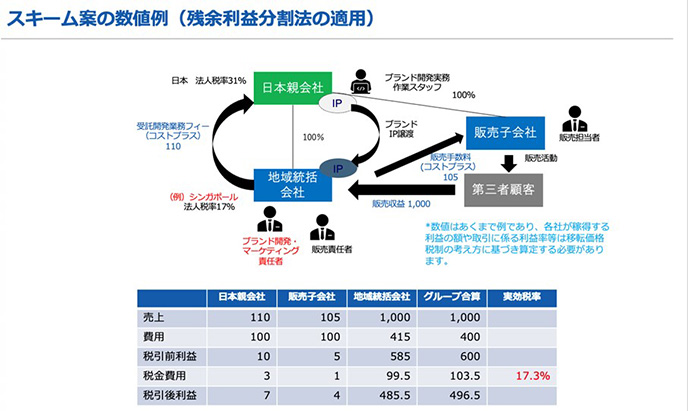

ここまでの説明を踏まえ、シンガポールに地域統括会社を置いた場合のスキームをご紹介します。

以下のスキームは、シンガポールに設置した地域統括会社にブランド開発・マーケティング活動を行わせています。このように地域統括会社を設置した場合、ブランド開発などのノン・ルーティン業務に日本の親会社の従業員が参加する際は、シンガポールの責任者の指揮のもとに行わなくてはなりません。

図を見てわかるとおり、シンガポールの地域統括会社は超過利益を稼得し、その一部を日本の親会社に一定の通常利益として配分しています。そして、日本を含む各国の販売代理子会社は、地域統括会社から販売を受託するという形を取り、セールスコミッションとして一定の通常利益のみを稼得しています。

ポイントとなるのは、地域統括拠点に、第三者顧客からの売上を計上している点にあります。これにより日本のタックスヘイブン対策税制の適用を回避でき、ETRを17.3%まで引き下げることができます。

注意点として、日本の親会社から地域統括会社にブランドその他知的財産(IP)を譲渡する際には、DCF法(ディスカウント・キャッシュフロー法:将来得られるキャッシュフローに割引率を適用し合算)を用いて対価を算定しなくてはいけません。さらに、取引時点の売上予測と一定期間経過後の売上実績値に一定以上の乖離がある場合、実績値に基づいて取引価格を再評価され、“後出しジャンケン”のように遡及課税されるおそれがあるため、この点にも留意しておきましょう。

地域統括拠点設置にはサーブコープのレンタルオフィスがおすすめ

今回のスキームで設置場所となったシンガポールは、法定実効税率が17%(2022年7月時点)と低く、日本との租税条約もあり、生活インフラが良好、日本との時差が少なく(1時間)オンライン業務に支障がないといった点から有利です。

今回のスキームで設置場所となったシンガポールは、法定実効税率が17%(2022年7月時点)と低く、日本との租税条約もあり、生活インフラが良好、日本との時差が少なく(1時間)オンライン業務に支障がないといった点から有利です。

サーブコープではシンガポールに4つの拠点を展開しております。海外拠点契約をご検討の際には、日本拠点へお問い合わせいただくことも可能です。契約書は全て英語になりますが、サービス説明や内覧など契約までのサポートを日本語で対応いたします。また、現地で日本語サポートが必要な際はサーブコープの秘書サービスがおすすめです。バイリンガル秘書がオンラインで翻訳、通訳などのサポートをいたします。

「東京共同会計事務所」は、ファイナンス分野を中心とした会計・税務、財務に関する専門性の高いコンサルティング・サービスを提供しております。アドバイザリーから事務管理に至るまで、総合的なサービスを提供しております。クライアント本位のサービスを提供することを行動規範とし、サービス品質の向上にも着実に取り組んでおります。海外の専門誌からも毎年、我が国におけるベスト・アドバイザーのひとつに数えて頂ける迄に至っており、国際的にも高い評価を頂いております。

URL – https://www.tkao.com/