年金が不安な人の、老後資金対策。代表的な制度・金融商品4つの仕組みやメリットを解説

公的年金だけで老後の生活が送れるのか、不安に感じている人は多いものです。そこで検討したいのが、老後の資金が準備できる任意の金融商品。今回は、代表的な4つの金融商品の仕組みや節税メリットなどを解説します。

対象者の幅が広い! 代表的な制度・金融商品

幅広い対象者が加入できる制度や金融商品をご紹介します。

「個人年金」は、多様なバリエーションが魅力

個人年金とは、公的年金とは異なり、民間の保険会社や銀行などが扱う金融商品です。保険料や将来受け取る年金額、受け取り期間などを自由に決めることができるため、自身のライフプランに合わせてアレンジすることが可能です。

商品設計としては、生涯にわたり年金を受け取れる「終身年金」や、10年や15年など決まった期間に受け取れる「有期年金」、さらに生死にかかわらず一定期間受け取ることのできる「確定型年金」がありますので、将来どのように年金を受け取りたいかを考慮して選択しましょう。

また、個人年金は、年金の受取開始年齢を迎える前に死亡したとしても、死亡保障として支払いを受けることができますので、死亡保険と同じような使い方もできます。

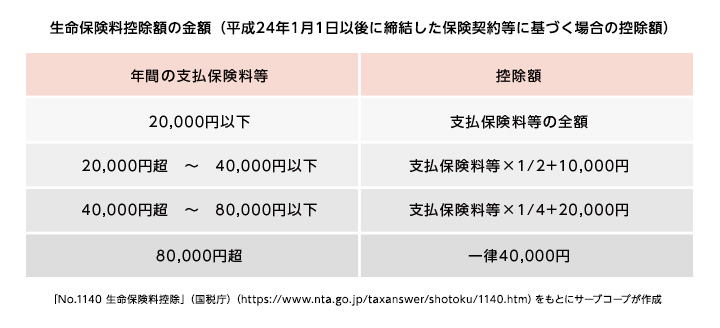

個人年金には節税メリットもあり、支払った保険料を申告することで、所得税を少なくする効果があります。具体的には、平成24年1月1日以降に契約する個人年金の場合、上記の表のとおり「生命保険料控除」が適用され、控除の金額に応じて所得税は下がっていきます。ただし、支払った保険料の全額が控除になるわけではなく、保険料が年額8万円以上を超えると、控除額はそれ以上増えない点に注意しましょう。

「iDeCo(個人型確定拠出年金)」は、節税メリットが豊富

iDeCo(個人型確定拠出年金)とは、2017年1月から、20歳以上60歳未満の人であれば全員が加入することが可能となった制度です。iDeCoに加入すると、毎月確定した掛金と、掛金の運用損益を合計した金額を、60歳以後(加入期間による)に受け取ることができます。

iDeCoの商品は、銀行などで販売されていますが、個人年金と異なり、掛金の運用方法を自ら選ぶことができます。運用方法によって、将来期待できる運用益や損失リスクが変わりますので、商品の比較検討が必要です。

節税メリットは、iDeCoは個人年金よりも優れています。支払った掛金は全額所得控除となり、しかも上限がないからです。掛金を増やせば増やすほど、節税メリットが増えますが、「掛金そのものに上限がある」点に注意しましょう。

iDeCoの掛金は月額5,000円から、1,000円単位で自由に設定できます。なお、加入区分によって拠出できる掛金の上限が異なります。上限は、自営業者は68,000円、会社員・公務員などは最大23,000円(条件による)、専業主婦(夫)は23,000円です。(参照:iDeCoの特徴・掛金の上限https://www.ideco-koushiki.jp/guide/)サラリーマンや公務員と比べ、自営業者(国民年金第1号被保険者)の限度額は高く設定されています。

さらに、iDeCoには、掛金の支払い時のほかにも節税メリットがあります。運用中に生じた利益は非課税となり、将来の受け取りのタイミングでも、「公的年金等控除」または「退職所得控除」が適用され、所得税を低く抑えることができます。

個人事業主や自営業者が対象! 代表的な制度・金融商品

個人事業主や自営業者を対象とした制度や金融商品をご紹介します。

2年間で元を取れる。国民年金の「付加保険」

国民年金は、個人事業主や自営業者が加入対象の保険です。毎月の保険料が一律(平成29年度は16,490円)となっていますが、この保険料に月々400円を「付加保険」として追加納付することで、将来の年金受取額を増やすことが可能です。

付加保険の利用により、年金の受給開始年齢以降に加算される年金額は、1年あたり、「付加保険料を支払っていた月数」に200円を掛けた金額です。たとえば、付加年金の保険料を20年間(総額96,000円)支払っていれば、将来の年金は年額48,000円(200円×120か月)増えるということです。

付加納付で支払った金額は、年金の受給開始年齢から2年以上生存すれば元が取れる計算になりますので、国民年金加入者にとっては利用する価値ある制度といえるでしょう。

付加保険のほかにも、公的年金の受取額を増やす方法として、「国民年金基金」という制度があります。こちらは、会社員よりも将来の年金が少なくなりがちな自営業者が、不足額を補う目的で設計された制度です。掛金を月額68,000円を上限として支払うことで、将来の国民年金の受給額を増やすことができます。

付加保険および国民年金基金は、所得税の計算において、掛金の全額を「社会保険料控除」として差し引くことができますので、節税にも効果的です。

「小規模企業共済」のメリットは、節税+低利ローン

最後に紹介するのが、個人事業主を対象とする制度「小規模企業共済」です。仕組みはiDeCoと近く、毎月の掛金に応じて、60歳以降に元本と運用損益の合計額を、年金または一括で受け取ることができます。

掛金を「小規模企業共済等掛金控除」として全額を控除でき、将来の受け取り時にも節税メリットがあるのもiDeCoと同じです。掛金の金額は、月額1,000円から70,000円の間で設定できます。

小規模企業共済のホームページでは、掛金の額に応じた節税額の試算が公開されていますので、どの程度掛金を設定するかを考えるときに参考にすると良いでしょう。

小規模企業共済ならではのメリットは、掛金の納付月数や納付金額に応じて受けられる「貸付制度」です。これまで紹介した3つの制度は、いったん支払うと、60歳など一定の年齢になるまでは金銭を引き出すことができませんが、小規模企業共済の場合、貸付制度を受けることで、老後を待たずとも資金を使うことが可能です。

しかも、小規模企業共済による貸付金利は、一般のローンと比べて低く、審査もないため、個人事業主にとっては資金繰りを安定させる意味でもメリットの大きな制度となっています。

いかがでしたか?老後資金準備に適した、代表的な4つの金融商品を紹介しました。会社員から個人事業主まで、自身のライフプランに合った金融商品を運用して、老後に備えたいですね。