創業融資とは? 押さえておきたい審査基準や条件、必要書類を解説

開業して自分らしい仕事を始めたいのに、資金が足りない……。そのようなときに頼りになるのが、創業融資です。創業融資には色々な種類があり、一般的な事業融資とは審査ポイントが違います。今回は、日本政策金融公庫の創業融資を中心に、創業融資の活用法を解説します。

創業融資とは?

創業融資とは、創業、起業、独立、開業(以下、まとめて「創業」)する際や、創業後間もない頃に、事業資金を借り入れることを意味します。一般的な事業者向け融資(以下「事業融資」)と比べて、どのような特徴があるのかを見ていきましょう。

創業融資の特徴

①経営実績よりも「可能性」

創業融資の特徴は、十分な経営実績がない段階で利用できる点にあります。事業融資では経営実績に着目した審査が行われますが、創業融資の場合は違います。実績ではなく、経営計画書などで示す「可能性」が重視されます。

たとえば、個人事業主として開業しようとして、自己資金もないという場合、事業融資を受けることは困難です。しかし、創業融資の場合、そもそも経営実績がなく、創業のための自己資金が足りない人を対象としたものですから、融資を受けられる可能性があります。

②融資の条件

融資の条件も、創業融資は優遇されています。事業融資の場合、融資を行う金融機関は、確実に返済をしてもらうために担保や保証人を求めるのが一般的です。また、経営実績が十分でない場合、高い金利や短い返済期間が設定されることもあります。

ですが、創業融資であれば、担保・保証人なしで受けられるものが多く、金利や返済期間も優遇されています。

③これから創業する人や創業間もない人が対象

様々なメリットのある創業融資ですが、これから創業する人や、創業後間もない人しか受けることができません。創業にあたって必要な資金が不足しているのであれば、創業融資はタイミングを逃さず活用したいものです。

④創業融資は返済が必要

なお、創業融資は国や地方公共団体の税金により運営されており、事業者向けの支援制度に位置づけられています。同じ事業者向けの支援制度に、返済のいらない「補助金」や「助成金」がありますが、創業融資は返済が必要という点に注意が必要です。

資金調達で一番利用されている方法は?

創業するときに、資金を調達する方法は複数あります。

「2020年度新規開業実態調査」(日本政策金融公庫総合研究所)によると、開業時の資金調達方法で最も多いのは「金融機関等からの借入」の69.1%です。そして、「自己資金」が22.2%、「親族からの借入」が4.3%、「友人・知人などからの借入」が2.3%と続きます。

この結果から、創業資金のほとんどは、金融機関等からの借入と自己資金で賄われていることが分かります。ここでいう「金融機関等」には、民間金融機関のほか、日本政策金融公庫、地方自治体による制度融資が含まれています。

次は、創業融資の代表的な方法として、日本政策金融公庫や地方自治体が設けている創業融資を見ていきましょう。

日本政策金融公庫とは

財務省が所管

創業融資を希望するとき、まず検討したいのが日本政策金融公庫による創業融資です。同公庫は株式会社ですが、国が株式の100%を保有する財務省所管の「政策金融機関」として運営されています。

日本政策金融公庫による創業融資は、国の政策に基づくもののため、一般の金融機関からは支援を受けづらい状況でも、サポートを受けられる可能性があります。その一例が、専業主婦や若者、シニアでも創業融資を受けられる「女性、若者/シニア起業家支援資金」です。

「国民生活事業」と「中小企業事業」の2本柱

なお、日本政策金融公庫の融資制度は、「国民生活事業」と「中小企業事業」という2つに大別されます。本記事では、個人事業主や小規模企業を対象としている国民生活事業の創業融資制度について解説します。

新創業融資制度など、各種融資制度を解説

それでは、日本政策金融公庫の創業融資制度について見ていきましょう。それぞれに対象者などの条件が違うので、特徴を一覧にまとめました。

| 新創業融資制度 | 新規開業資金 | 女性、若者/シニア起業家支援資金 | |

| 利用要件 | 新たに事業を始める方または事業開始後税務申告を2期終えていない方(注1) | 新たに事業を始める方または事業開始後おおむね7年以内の方 | 女性または35歳未満か55歳以上の方であって、 新たに事業を始める方または事業開始後おおむね7年以内の |

| 融資限度額 | 3,000万円(うち運転資金1,500万円) | 7,200万円(うち運転資金4,800万円) | |

| 返済期間 | 要相談 | 設備資金20年以内(うち据置期間2年以内)・運転資金7年以内(うち据置期間2年以内) | |

| 金利(注2) | 2.41〜2.81% | 2.06〜2.45% | 1.66〜2.05% |

| 担保・保証人 | 原則不要 | 要相談 | 要相談 |

(注1)新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金が必要。ただし、「現在お勤めの企業と同じ業種の事業を始める方」、「産業競争力強化法に定める認定特定創業支援等事業を受けて事業を始める方」等に該当する場合は、本要件を満たすものとして扱う。

(注2)資金使途、融資期間、担保の有無などによって、さらに金利が低くなる。

新創業融資制度

新たに創業する人や、創業して間もない人を対象とした融資です。無担保・無保証人で利用できるため、創業融資として最初に検討すると良いでしょう。

新規開業資金

新規性のある技術やノウハウを使ってビジネスを始める人や、Uターンなどをして地方でビジネスを始める人などは、「特別利率」が適用され、低い利率で融資を受けられます。

女性、若者/シニア起業家支援資金

性別や年齢に着目した創業融資で、女性、35歳未満、55歳以上の人が対象となっています。東日本大震災の影響により離職し、避難指示・解除区域のあった場所で創業する場合、別途「女性、若者/シニア起業家支援資金(東日本大震災関連)」が利用できます。

創業支援貸付利率特例制度

こちらは創業融資そのものではありませんが、創業融資にかかる利息を最大0.3%下げる制度となっています。新たに事業を始める場合や、事業開始後の税務申告を2期終えていない人が対象になります。

審査の流れ

創業融資を受けるには、審査をクリアしなくてはいけません。日本政策金融公庫の融資の採択率は公開されていませんが、申請すれば必ず融資を受けられるというものではありません。

確実に審査をクリアするためにも、融資の手続きの流れを理解し、必要な書類をそろえるようにしましょう。

◆相談は事前予約を

申請の最初のステップは、電話や面談で、日本政策金融公庫の担当者に融資の相談をすることです。面談を希望する場合、いきなり訪ねるのではなく、事前に予約をして窓口やオンラインで相談するようにしましょう。

相談を終えた後、ご自身が申請する創業融資制度を決めたら、インターネットまたは郵送で書類を送付します。このときに添付する書類は以下のとおりです。

<提出書類(個人事業かつ初回融資の場合)>

・創業計画書

・運転免許書またはパスポートのコピー

・許認可証のコピー(飲食業など許認可が必要な事業を行う場合)

提出書類のうち、最も重要なものが創業計画書です。創業計画書には、次の項目を記載します。日本政策金融公庫は創業計画書のフォーマットや記入例をホームページで公開していますので、必ず確認しておきましょう。

<創業計画書の記載項目>

1 創業の動機

2 経営者の略歴等

3 取扱商品・サービス

4 取引先・取引関係等

5 従業員

6 借入の状況

7 必要な資金と調達方法

8 事業の見通し

これらの書類を提出した後、日本政策金融公庫の職員と面談の場が設けられ、創業計画書をもとに、資金の使いみちや事業計画などを聞かれます。すでに創業している場合は店舗や工場などの見学が行われる可能性もあります。

このようなプロセスを経て、融資が実施されるかどうかが決定します。無事に融資の審査をクリアしたら、契約書などを取り交わした後、融資金額が指定の口座に振り込まれます。

借金がある場合は?

一般的に融資審査が行われるときは、「自己資金」が重要な要素となるため、日本政策金融公庫でも自己資金の状況がチェックされると考えられます。提出する創業計画書には、借入金の情報を記載する欄があるので、借金の有無も審査項目であることは間違いないでしょう。

◆借金の有無よりも創業計画が大切!?

ただし、借入金があるからといって必ず審査に落ちるわけではありません。そのことを示す記述が、日本政策金融公庫のホームページで確認できます。

たとえば、「自己資金はいくらあれば融資を受けられますか?」という質問について「自己資金は重要な要素のひとつですが、それ以上に創業計画全体がしっかりしているかが重要になります」との記述があります。

自己資金が少ない、あるいは借金があるのであれば、そうした状況でも確実に融資を返済できることを、創業計画書や面談の場で示さなくてはいけません。創業計画書には、どのようにして売上や利益を増やし、事業を成長させていくのかを、具体的に記載するようにしましょう。

信用保証付き融資(自治体の融資制度)も有利

創業融資の選択肢として、地方自治体による融資制度も検討する価値があります。これは、各地方自治体が信用保証協会や金融機関と連携することで、金利や返済期間などの条件を優遇するものとなっています。

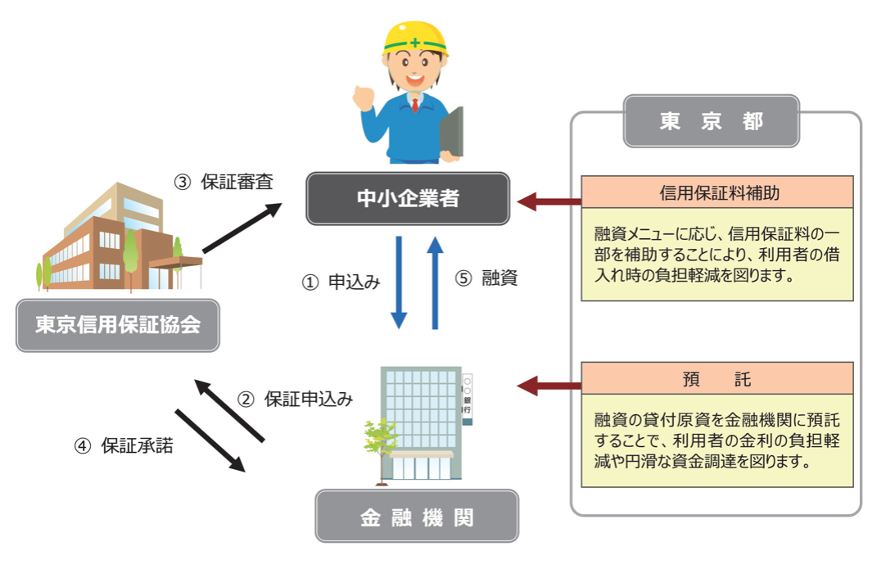

東京都中小企業制度融資『創業』

たとえば、東京都による「東京都中小企業制度融資『創業』」は、新規の創業資金や創業後の事業資金を目的として、東京都、東京信用保証協会、金融機関が協調して資金を融資しています。これから個人事業主として創業しようとする人であれば、原則無担保・無保証人で自己資金に2,000万円を加えた金額までの融資を受けることができます。

<東京都産業労働局東京都創業NETより引用>

女性・若者・シニア創業サポート事業

また、同じく東京都の「女性・若者・シニア創業サポート事業」は、地域に根ざした創業を支援する制度となっています。担保や保証人なしで、1%以内の低金利で融資を受けることができ、アドバイザーによる経営サポートも受けられます。

これらの創業融資について、具体的な審査項目は明らかになっていませんが、事業計画書の提出が必須となっており、日本政策金融公庫と同様、計画の実現性が

重視されると考えられます。

自治体による創業支援事業

なお、創業する場所によっては、地方自治体が提供する「認定特定創業支援事業」や、商工会議所などによる「認定特定創業支援事業」を受けることができます。

これらの事業は、創業に必要な知識や経営計画書の作り方などの講習や相談を行うものであり、受けることで創業融資の金利が優遇されるしくみとなっています。創業融資を考えるのであれば、このような制度もうまく活用すると良いでしょう。

まとめ

いかがでしたか? 今回の記事では創業融資の基本を解説しました。自分でビジネスを始める人にとって、創業融資は心強い存在です。融資された資金を活用しながら、無理なく返済できるよう、計画的に利用しましょう。