会社員の副業、確定申告が必要な目安は「年間20万円」

政府が進めている働き方改革の影響により、副業を解禁しはじめた大手企業が増えてきました。総務省の「平成29年就業構造基本調査(※1)」によれば、副業を希望している人の数は年々増加しており、2017年度は385万人となっています。今回の記事では、会社員が本業以外の副業で収入を得ている場合、いくらから確定申告をする必要があるのか、またその手続きについて解説します。

副業の所得が20万円を超えたら確定申告が必要

一般的に、会社員であれば勤務先から所得税・復興特別所得税(以下『所得税』)が給与天引きされ、年末調整によって1年間の税金を精算できるため、「確定申告をしたことがない」という人も多いでしょう。

しかし、会社の給料以外に副業で収入を得ていて、以下のいずれかに該当する場合は、確定申告の義務が生じます。

端的にいえば、確定申告が必要なケースは副業によって年間20万円を超える所得がある人です。

しかし、ここで気をつけたいのが20万円が「収入」ではなく、「所得」だという点です。では、収入と所得の違いを改めて整理しましょう。会社員として得る所得と、副業で得る所得では意味合いも異なります。

収入と所得の違い

会社員の場合

会社員にとっての年間収入とは1年間で得る給与のことで、交通費や各種手当が含まれています。一方の所得とは年間収入から、所得税や住民税などの給与所得控除を差し引いた金額のことを指します。

副業の場合

副業の場合は、年間で得た収入から、交通費や資料代といった必要経費を引いた金額のことを所得といいます。それを踏まえ、確定申告の必要ある・なしのケースを具体的な例をあげて見ていきましょう。

確定申告が必要・不要なケース

確定申告が必要なケース

副業年収が年間50万円を超えた場合

1カ所の企業で働く会社員が、副業のライター業で原稿料を年間50万円得た場合。図表の「その他の所得」が年間20万円を超えるため、申告義務が生じます。

- 本業A社での給与年収…500万円

- ライター業での年収…50万円

ただ、ライター業での年収が年間50万円でも、参考書や辞書の購入等の経費に35万円かかっていれば所得は15万円になり、確定申告は不要になります。

副業(アルバイト)収入が年間30万円を超えた場合

- 本業B社での給与年収…500万円

- 塾講師のアルバイトによる給与年収…30万円

主となる勤務先B社のほかに、週末や夜に塾講師のアルバイトをして年間30万円を稼いでいるケース。アルバイトでの稼ぎが図表の「主たる給与以外の給与収入」にあたり、かつ20万円を超えているので確定申告が必要になります。

確定申告が不要なケース

副業での給与年収に加え、「その他の所得対象」の副業が含まれ、年間30万円を超えた場合

- 本業C社での給与年収…300万円

- 酒屋のアルバイトによる給与年収…15万円

- 犬の散歩代行による年収…15万円

単純に合計すると30万円なので確定申告の義務があるように感じますが、犬の散歩代行は収入であり経費が引かれていません。ここから交通費やホームページ制作の経費を引いて、所得が4万円になった場合、図表の「主たる給与以外の給与収入」と「その他の所得」の合計が19万円となり、確定申告は不要になります。

「その他の所得なら年間所得20万円」、「給与なら年間収入20万円」、「その他の年間所得と年間給与収入の合計額が20万円」を超えると確定申告は必要、と覚えておくといいでしょう。

副業の確定申告手続き方法

確定申告をする場合のおおまかな流れは、毎年1月1日から12月31日までの所得などを集計し、税額を計算した「確定申告書」を、2月中旬から3月中旬までの間に住所地を管轄する税務署に提出するというものです。

確定申告書を作成するときは、税務署で作成することもできますが、確定申告期間中は非常に混雑しています。国税庁ホームページの「確定申告書等作成コーナー」に収入などの情報を入力すると、税額などを計算することができますので、これを利用するのもいいでしょう。確定申告書を作成したら、後は勤務先から受けた源泉徴収票などの書類を添付して税務署に提出しましょう。

確定申告期間内に税務署に提出する

確定申告書は、いつでも提出できるわけではなく、毎年2月16日から3月15日(休日の場合は翌日)の「確定申告期間」に限られています。もし確定申告がこの期間に間に合わない場合は「期限後申告」として扱われ、「無申告加算税」という追徴税が課されます。本来の税額に最低5%を加算されてしまうので、早めに手続きをしておきましょう。

なお、3月15日は確定申告の期限ですが、同時に納税の期限でもありますので、速やかに納税もしておきましょう。

副業での確定申告で税金が戻ることがある

ここまでは、「確定申告をしなくてはならないケース」を主に説明してきました。

副業による金銭が、「給与なら年間収入20万円」、「その他の所得なら年間所得20万円」、「その他の年間所得と年間給与収入の合計額が20万円」を超えると確定申告は義務となりますが、この基準に該当しない場合でも、申告をした方がいいケースがあります。申告をすることで、天引きされていた所得税が「還付金」として戻ってくる可能性があるからです。

還付金の仕組みとは

では、還付金が戻る仕組みを簡単に説明しましょう。

たとえば、週末ライターとして報酬を受けているとします。支払いを受ける際、たとえば10万円の報酬を受ける契約であっても、実際に支払われるのは10万円ではなく、10.21%の税率で源泉徴収税額が差し引かれた金額となります。これは支払者があらかじめ所得税を天引きするからです。

ここで引かれる源泉徴収税額は、収入に原則として10.21%を掛けて算定されるものであり、必要経費は一切考慮されません。そのため、確定申告で必要経費を計上して税額を再計算すると、「源泉徴収税額」と「本来の税額」の差額が還付金として戻ってくるというわけです。

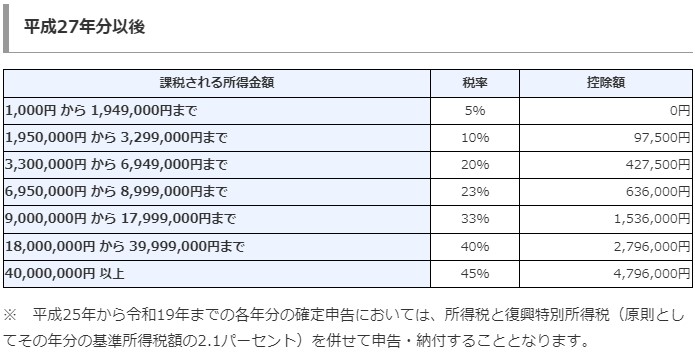

所得金額に課税される税率一覧表

ただし、源泉徴収をされているからといって、必ず還付金が戻るわけではありません。源泉徴収税額は一律の税率ですが、所得税の税率は、次の表のとおり所得金額に応じて5~45%で変動するため、税率が高い人が確定申告をすると、副業収入に対しても高い税率が課されるので、税金が戻らずに納付になることを覚えておきましょう。

副業の所得が年間20万円を超えたら、確定申告をするのが原則です。会社員の場合は、まず確定申告をした方が良いか判断するために、先ほど紹介した国税庁ホームページの「確定申告コーナー(※2)」や税務署の窓口を利用したり、専門の税理士に相談したりしてみるといいでしょう。

また、確定申告が不要でも源泉徴収を差し引かれている場合は、確定申告をすることで所得税が還付されることがありますので、しっかり節税してください。

\事務業務のサポートはサーブコープの秘書にお任せ!/

(※1)総務省「平成29年就業構造基本調査」 国税庁「給与所得者で確定申告が必要な人」

(※2)国税庁「確定申告書等作成コーナー」